| I 法務 2 遺産分割と登記 |

<< 前に戻る

目次へ >

28 特別寄与料の相続税の課税

親族も寄与分請求対象者に

民法の従来の寄与分制度(民法 904 条の 2 )に加え、2019年7月1日より、新たに相続人以外の者の貢献を考慮するための方策が創設されました。この改正により、無償で被相続人の療養看護等の「特別の寄与」を行った相続人でない被相続人の親族は、相続人に対し金銭(特別寄与料)の支払を請求できることとなりました。

2.改正の趣旨

従来の制度では、寄与分を請求できる対象者を相続人に限定していました。このため、被相続人に対し、寄与を行った者が相続人ではない場合は、何ら相続財産の分配にあずかれませんでした。そこで、新制度において対象者を「親族」まで広げ、特別の寄与を行った者が親族である場合には、相続人に対し金銭を請求することが可能となりました。

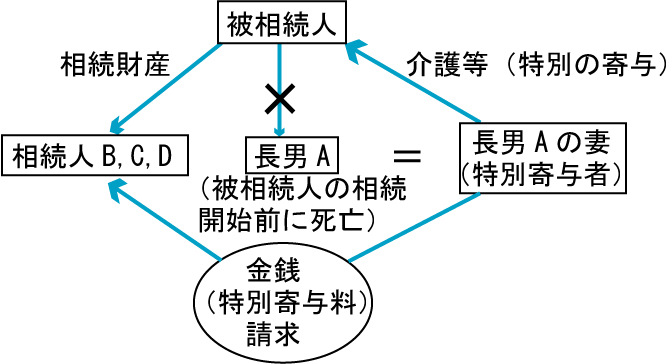

【例】既に長男が亡くなっており、長男の妻が、被相続人の介護に尽力してきたケース

|

被相続人の相続開始後、長男 A の妻は、相続人 B、C、D に対して金銭の請求をすることができます。

なお、遺産分割の手続きが複雑にならないよう、遺産分割自体は従来と同様、相続人 B、C、D だけで行います。長男 A の妻には、相続人に対し金銭の請求を認めることとしました。

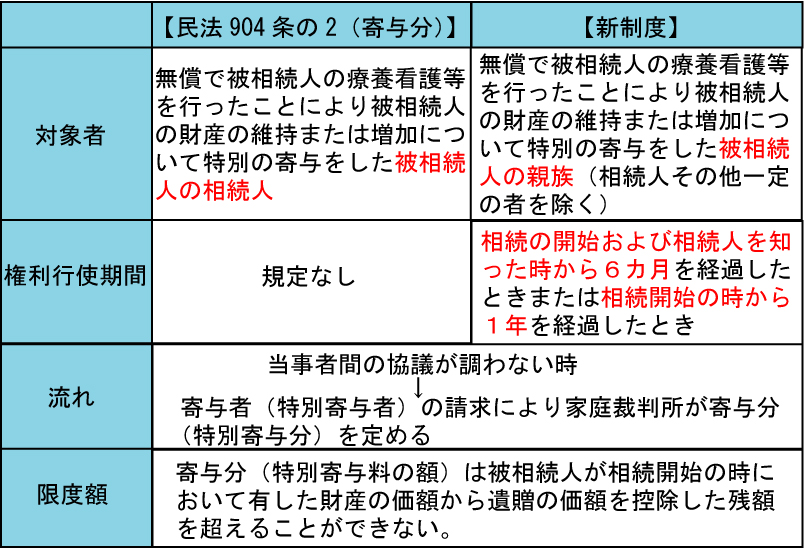

3.従来の寄与分制度と新制度の比較

|

4. 税務上の取り扱い

(1)特別寄与者

支払を受ける特別寄与料を遺贈により取得したものとみなして、相続税が課税されます。相続開始前3年以内に被相続人から特別寄与者が贈与により取得した財産があるときは、課税価格に加算して計算します。なお、特別寄与者は配偶者および一親等の血族ではないことから、相続税額の2割加算の適用があります。

(2)特別寄与料を支払う相続人

支払うべき特別寄与料の額を各相続人の課税価格から控除します。

(3)特別寄与料が確定しない場合

相続税の申告期限までに特別寄与料の額が確定しない場合には、一旦、特別寄与料の支払いがないものとして期限内申告書を提出します。特別寄与料が確定した後 4 月以内に限り、特別寄与料を支払う相続人は更正の請求をすることができます。一方、特別寄与料の額が確定したことにより、新たに相続税の納税義務が生じた特別寄与者は、当該事由が生じたことを知った日の翌日から10月以内に相続税の申告書を提出し、かつ、納税しなければなりません。

5. 実務上の留意点

従来の寄与分については、「相続人に通常期待される程度の貢献」を超える貢献であると認められない限り、寄与分が認められることは難しいものでした。

今後、特別の寄与の制度においても、「(親族に)通常期待される程度の貢献」を超える貢献であるか否か、が重要なポイントとなると思われます。将来、特別寄与料を受け取ることを検討しておられる場合には、介護日誌などをまめにつけておくのも一案です。

(文責: 辻・本郷税理士法人 http://www.ht-tax.or.jp/)

- 2022年5月改訂版

- このサイト内の情報は、お客さまに対する情報提供や店内勉強会などに活用されることなどを目的としており、会計上、税法上、その他専門的助言を提供するものではありません。試算につきましては、株式会社銀行研修社作成の計算システムを利用した概算であり、税制改正や経済情勢等の変化により相違が生じることがあります。対策等を実施される場合は、事前に税理士等の専門家にご相談ください。

- このサイト内のすべての文章・図表の著作権は、株式会社銀行研修社および執筆者に帰属しますが、お客さまに差し上げたり、店内勉強会の資料として利用する等のための印刷・コピーは許諾致しますので積極的にご活用ください。ただし、著作権者は、この情報を用いて利用者が行う判断一切について責任を負うものではありません。個別具体的な事案に関しては、専門家にご相談されることをお勧め致します。

- 本稿は、本文中に特に記述のあるものを除き、2022年5月1日現在の法令・データ等に基づいています。

©2022 辻・本郷税理士法人/株式会社アルファステップ/MC税理士法人/アクタス税理士法人/平田会計事務所/株式会社フィナンシャルクリエイト/鳥飼法律事務所/芝綜合法律事務所/株式会社ネオライフプランニング